扬帆配资 上半年险企增资发债近300亿

发布日期:2024-08-06 23:55 点击次数:128

今年上半年扬帆配资,险企“补血”热情不减。

据《国际金融报》记者不完全统计,截至6月底,共17家险企相继通过增资、发债等渠道进行资本补充。其中,13家险企披露增资计划,拟增资总额为73.23亿元;4家险企选择发行资本补充债券或永续债,合计发债规模达225亿元。

当然,随着保险业进入转型深水期,险企仅仅依靠外源性资本补充,难以从根本上破解资本困局。在业内人士看来,只有提升自身的“造血”能力,摆脱传统粗放式发展模式、加强资产负债管理、实现精细化运营,才是长久发展的根本之计。

多频次小额增资

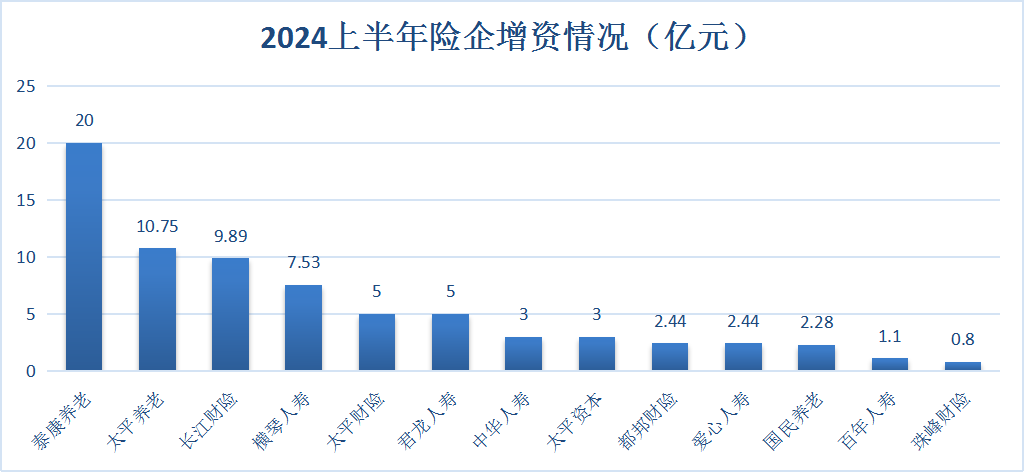

从数量来看,今年上半年发布增资方案的险企与去年同期基本持平。但在金额上,险企一改往年大手笔的风格,多数集中在10亿元以内。

具体来看,今年新披露增资扩股计划的险企中,单笔最大来自泰康养老,拟增资20亿元;太平养老次之,拟增资10.75亿元;其余险企均低于10亿元,7家不足5亿元。其中,珠峰财险拟增资金额最少,仅0.8亿元。

不过,险企增资的频次有了明显提高。以爱心人寿为例,去年1月,该公司3.2亿元增资获批,全部由新股东新里程健康认购,这也是其成立以来的首次增资。同年5月,爱心人寿再度披露增资方案,拟新增注册资本3亿元;半年后,增资方案生变,拟新增注册资本从此前的3亿元缩减至5764万元,仍由新里程健康认缴出资。

今年4月,爱心人寿启动新一轮增资,拟增资2.44亿元。也就是说,近一年半的时间里,新里程健康三次出手加码爱心人寿。

不断释放“补血”信号的背后,是险企偿付能力持续吃紧带来的压力。2022年,偿二代二期工程(《保险公司偿付能力监管规则(Ⅱ)》)正式落地,主要对保险业审慎监管的三支柱框架进行了修订与完善。受其影响,险企偿付能力充足率出现下滑,资本补充诉求愈加强烈。

同样来看爱心人寿。截至2021年四季度末,该公司核心偿付能力充足率为106.36%,综合偿付能力充足率为172.38%。两年过后,截至2024年一季度末,这两项指标已分别降至65.48%、130.96%。

据偿付能力报告预测,二季度末,爱心人寿的核心、综合偿付能力充足率还将分别降至50.53%、101.07%,持续逼近50%和100%的监管红线。

北京大学中国保险与社会保障研究中心副主任朱南军认为,偿二代二期工程对夯实资本质量、优化资本风险计量起到了积极作用;但同时也给保险公司资本管理带来更大调整,尤其是在利率走低、投资波动的环境下,保险业呈现逆周期经营特征,随着偿付能力监管政策趋严,保险公司资本管理矛盾更加凸显。

东兴证券研报也分析指出,偿二代二期工程落地后,上市险企偿付能力充足率特别是核心偿付能力充足率降幅较大,但仍显著高于监管要求。相较之下,部分相对激进的中小保险公司在实施新规后,偿付能力降幅较大。

不过,上述研报也强调,偿二代二期工程的落地虽然短期对险企经营构成一定影响,但有助于规范险企经营行为,推动优胜劣汰,引导行业实现高质量发展。

养老险公司“解渴”忙

值得一提的是,在上半年计划增资的十余家险企中,专业养老险公司的身影格外亮眼。泰康养老、太平养老和国民养老合计增资33.02亿元,占据了增资总额的半壁江山。

其中,当属泰康养老增资动作最为频繁。2023年4月和8月,泰康保险集团先后两次向泰康养老“输血”10亿元,泰康养老注册资本也由原先的50亿元增加至70亿元。今年4月,泰康养老又计划增加注册资本20亿元,将注册资本金由70亿元变更为90亿元。

对于一年内增资三次、累计增资40亿元,泰康养老表示,是为了满足养老业务发展和偿付能力需要。

另一边,太平养老和国民养老则是通过引入外资的方式获得资本补充。今年5月20日,中国太平发布公告称,比利时富杰集团拟以10.75亿元向太平养老增资。增资完成后,富杰集团将持有太平养老10%的股份。与此同时,中国太平还授予富杰集团未来增持太平养老的选择权,可增持最高至(含)24.99%。

6月24日,国民养老发布公告称,公司拟以发行新股增资方式引入安联投资为战略投资人,募集资金用于补充公司一级核心资本以及公司主营业务发展。增资完成后,国民养老的注册资本将从111.5亿元增至113.78亿元,安联投资将持有公司股份的比例为2%。

专业养老险公司忙于增资扩股,离不开监管新规的推动。2023年10月,国家金融监督管理总局下发《关于促进专属商业养老保险发展有关事项的通知》,为险企经营专属商业养老保险划定门槛,要求上年度末综合偿付能力充足率不低于150%、核心偿付能力充足率不低于75%,这无疑对专业养老险公司提出了更高的要求。

同年12月,在《养老保险公司监督管理暂行办法》中,国家金融监督管理总局从资本管理等方面对养老险公司作出了专门规定。比如,根据经营的不同类型业务,要求养老险公司逐级提高注册资本要求,增强公司风险抵御能力,并要求公司建立健全多元化资本补充机制。

除了监管的引导与推动外,专业养老险公司增资动作频频,也反映了各路资本对我国养老产业的看好。

随着我国人口老龄化程度加深,养老需求日益旺盛,银发经济将成为影响我国未来经济发展的重要驱动力。全国老龄委预测,到2030年我国养老金融市场规模将达到22.3万亿元,未来养老保险领域也将迎来良好的发展机遇。

分析人士指出,专业养老险公司提前进行资本金储备,可以为后续业务开展奠定坚实基础,提供更专业、高效的养老金融服务。

发债票面利率走低

除了直接增资外,发债也是险企补充资本的重要渠道。尤其是近年来,受制于行业增长承压,险企通过股权融资“补血”的难度增大。相比之下,债权融资具有约束少、发行周期短、发行成本低等优势。特别是在当前低利率的市场环境下,险企发债需求随之升温。

今年上半年,共4家险企通过发行资本补充债券或永续债获得资本补充,合计发债规模达225亿元,远超直接增资金额。

具体来看,利安人寿分别于4月、5月、6月在全国银行间债券市场公开发行资本补充债券,规模均为10亿元。至此,该公司于2022年获批发行的50亿元资本补充债券全部发行完毕。

紧随利安人寿脚步,太保寿险、新华保险、中英人寿也在6月密集发债。6月14日,太保寿险发行2024年无固定期限资本债券,发行规模达80亿元;6月18日,新华保险发行“24新华人寿资本补充债01”,发行总额100亿元;6月25日,中英人寿也完成了2024年无固定期限资本债券(第一期)的发行,发行规模为15亿元。

对于发债募资的目的,各家险企均表示是为了提高公司偿付能力,支持业务发展。新华保险称,本期债券募集资金将用于补充公司资本,增强偿付能力,为公司业务的良性发展创造条件,支持业务持续稳健发展。

需要注意的是,今年以来,险企发行资本补充债或永续债的票面利率整体下行,6只已发行债券的票面利率均未超过2.8%,而2023年险企发行的资本补充债及永续债票面利率普遍在3.5%左右。

以利安人寿为例,该公司在上半年发行的前两期资本补充债,票面利率分别为2.75%和2.78%,第三期则下降至2.59%。太保寿险永续债票面利率则跌破了2.5%,为2.38%;新华保险发行的100亿元资本补充债券票面利率更是低至2.27%。

谈及险企发行债券票面利率降低的原因,上述分析人士告诉记者,主要是市场利率整体下行,险企发债利率也随之下降,这有助于险企降低融资成本。此外,市场对险企信用等级和偿债能力认可度的提高,也推动了票面利率下降。

那么,险企发债“补血”的热潮能否持续?国泰君安证券非银金融研究刘欣琦团队认为,2022年至2024年为偿二代二期工程实行的过渡期,有大量险企申请采用过渡期政策扬帆配资,在部分监管规则上选择分步到位,最晚于2025年全面执行到位。随着过渡期政策结束,预计大量险企会选择通过发债融资等方式,来缓解资本压力。